Pour compléter l'article CSE

Pour faire suite à la parution de l’article CE :

Voici notre analyse pour compléter et donner l’avis syndical sur les méthodes utilisées.

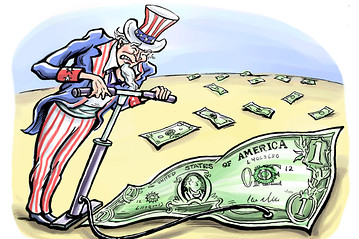

Des profits colossaux ...

… ont été générés lors de la revente de l’entreprise au nouvel actionnaire Keensight. Les faits sont accessibles depuis la presse économique : l’ancien actionnaire Eurazeo a multiplié par 2,3 la valeur du capital investi en 2017. Cette valorisation de l’action de plus de 50%/an dépasse même les objectifs officiels affichés par l’actionnaire (entre 15 et 30%). On peut estimer la plus value réalisé à 80 millions (108 millions de produit de cession – investissement en fond propre initial)

Les acheter en les endettant

Keensight, le nouvel actionnaire, poursuit sur la même lancée : il a lui aussi investi en LBO (rachat avec effet de levier) visant à au moins doubler le cours de l’action sur quelques années.

Le rachat par effet de levier permet à l’actionnaire de prendre le contrôle d’une entreprise en investissant peu de capital en fond propre (environ 20%), le reste est complété par de la dette dont les intérêts sont payés sur les bénéfices de l’entreprise. Tant que la rentabilité économique de l’entreprise est supérieure au taux d’intérêt des emprunts, le financement de l’entreprise par endettement crée de la valeur pour l’actionnaire. C’est pourquoi la direction ne voit aucun problème à payer quelques millions d’intérêts chaque année.

La spéculation sur le prix de l'action

Cette stratégie demande une croissance très forte de l’EBITDA (acronyme anglais pour bénéfices avant intérêts, impôts, dépréciation et amortissement) car il sert de base au calcul de la valeur de l’entreprise lors de la revente. Il faut donc que cette valeur reste haute pour attirer des acheteurs potentiels. Acheteurs nécessaire pour racheter la dette insoutenable contractée lors du LBO et alourdie avec les rachats d’autres entreprises.

Il leur faut donc maximiser l’EBITDA sur le court terme même si cela se fait au détriment de la qualité du travail sur le long terme.

L'impact sur nos vies

À court terme, ce qui réduit l’EBITDA c’est : les salaires, les primes de participations, les loyers, les expertises CE, les primes d’astreintes, les ordinateurs, les écrans, les chaises, le budget du CSE, le respect du code de travail, les formations, les expert⋅es, les travaux dans les locaux…

C’est pour cela que la direction râle auprès des élu⋅es du CSE lorsqu’ils demandent une expertise qui coûte 30 000€, ou qu’ils demandent une participation de Smile pour baisser le coût du weekend au ski. Cela explique aussi pourquoi les travaux tardent, pourquoi le nouveau mobilier n’arrive pas, même lorsqu’on a un certificat médical, pourquoi la prise en charge à 100% de la prévoyance par Smile se fait en 2 ans, etc… Et c’est aussi pourquoi tout progrès social est bloqué malgré nos propositions.

Et même si à long terme, le turnover, la baisse de productivité, le retard technologique feront eux-aussi baisser l’EBITDA, l’actionnaire actuel compte bien avoir revendu d’ici là.

L'"investissement"

En effet, la stratégie de la direction, qui est aussi actionnaire, est d’augmenter la valeur capitalistique de Smile en utilisant massivement l’argent généré pour acheter des entreprises ou rembourser la dette, tout en jouant sur le flou qui existe dans le mot investissement dans la communication à destination des salarié⋅es : investir dans de nouveaux ordinateurs, une nouvelle climatisation, du nouveau mobilier, une remise aux normes des locaux, pour améliorer le cadre de travail, ou encore un nouvel accord d’astreinte ou de déplacement pour améliorer les conditions de travail, ou bien investir dans un département R&D qui développerait de nouvelles technologies, ça n’a pas le même impact sur l’innovation ou les salarié⋅es que de dépenser ses bénéfices pour acheter des entreprises déjà existantes et rembourser les dettes des actionnaires.

Donc même s’il est vrai que Smile n’offre pas de dividendes à ses actionnaires, dire que l’ensemble des bénéfices est investi dans le groupe est faux, car ils servent avant tout à rembourser leurs emprunts.

Nos propositions

Nous proposons d’arrêter cette fuite en avant qui endette toujours plus Smile et mobilise la majeur parti de ses bénéfices, pour soutenir la valorisation de l’entreprise au profit exclusif des actionnaires.

Les bénéfices pourraient alors être investi dans l’économie réelle pour les salarié·es et l’innovation. Nous avons égrainé une myriade d’exemples tout au long de cet article.

En attendant, puisque ce qui est fait est fait (la dette contractée doit être honorée), nous aimerions que les plus values pharaoniques réalisées au moment de la conclusion des LBO par un changement d’actionnaire, puissent bénéficier aussi à l’ensemble des salarié⋅es, via une prime exceptionnelle, une prime d’intéressement, une prime gilets jaunes, une augmentation du budget social du CE, ou tout autre moyen fiscalement intéressant.

En 2019, Eurazeo et le management réalisent une plus value de 80 millions d’euros après deux ans d’actionnariat. S’ils nous laissaient 1 million en partant (une miette pour eux), cela ferait une prime exceptionnelle de 1000€ pour chaque Smilien·ne. Ça pourrait même s’appeler du ruissellement non ?

Poster un Commentaire